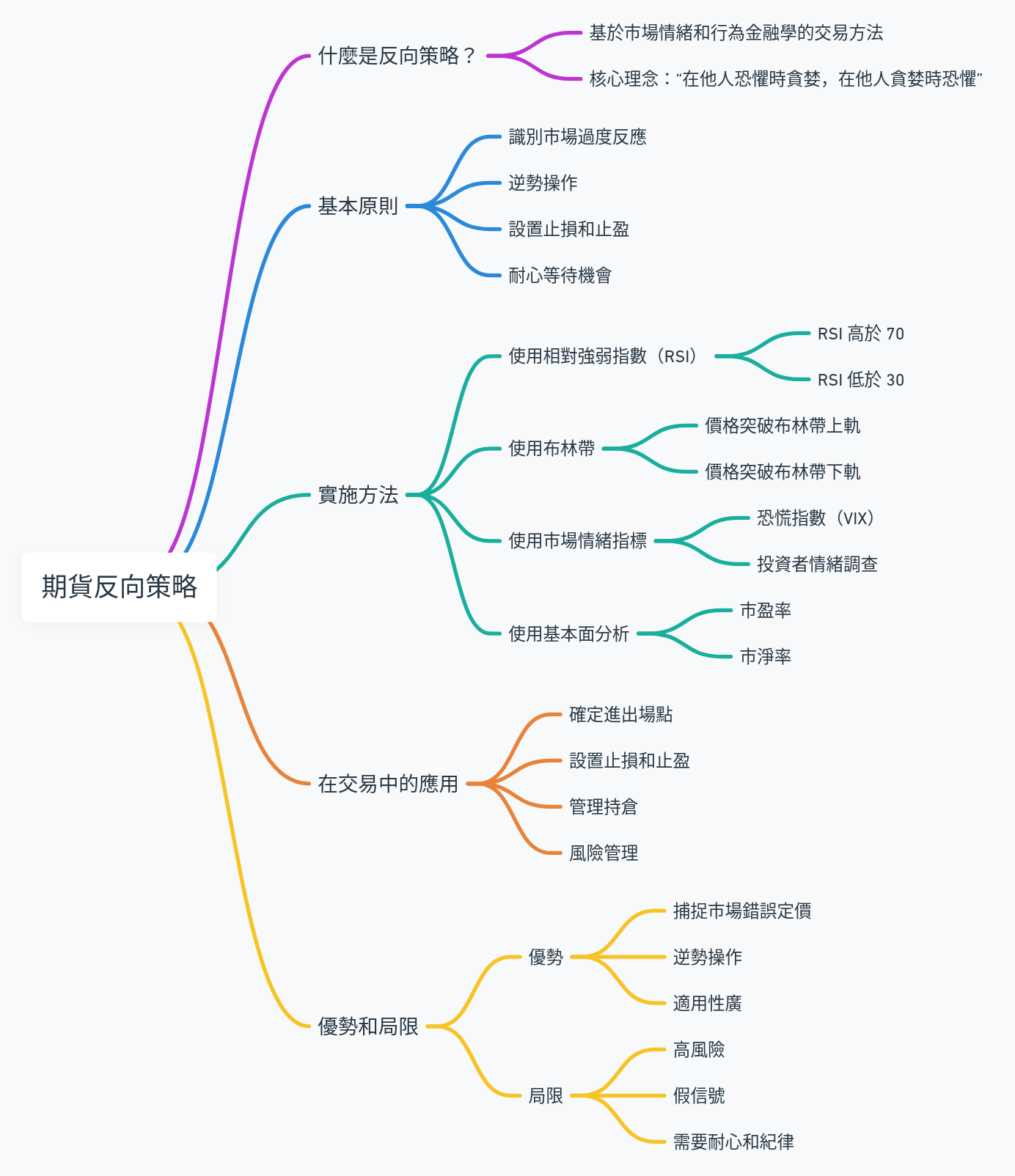

什麼是逆勢交易?

逆勢交易(Contrarian Trading)是指投資者在市場價格劇烈波動後,選擇與主流市場趨勢相反的方向進行交易。當大多數人追高或殺低時,逆勢交易者則尋找市場過度反應後的反轉點,進行「低買高賣」或「高賣低補」。

這種策略不依賴追隨趨勢,而是利用市場情緒過熱或過冷的時機點,從中尋找錯誤定價的機會。

為何在期貨市場中採用逆勢交易?

期貨市場的波動性高、槓桿效應強,導致價格常出現短期過度反應。逆勢交易正是利用這種波動,賺取反彈或修正行情的利潤。

優勢包括:

- 能在大多數人恐慌或貪婪時進場,具有較好的風險報酬比。

- 可提前布局,捕捉市場的反轉契機。

- 適合震盪或無明顯趨勢的盤勢。

逆勢交易常見的技術指標

RSI 指標

當 RSI(相對強弱指標)高於 70 被視為超買,低於 30 被視為超賣,市場可能過度上漲或下跌,是逆勢進場的訊號之一。

均線乖離率

若價格遠離移動平均線太多,出現極端乖離,代表價格短線可能反彈或拉回。

布林通道

當價格觸及布林通道的上下軌並出現背離現象,可能為短期反轉訊號。

逆勢交易的策略與時機

1. RSI 超賣反彈策略

- 條件:RSI 低於 30,出現轉強K棒或底部背離。

- 操作:做多期貨合約,設定小停損點。

2. 頻繁測試支撐/壓力

- 條件:價格多次測試同一支撐或壓力未破。

- 操作:逆勢進場,若突破則立即停損。

3. 利空不跌、利多不漲

- 條件:重大利空消息出現,但價格未持續破底。

- 操作:研判市場可能過度悲觀,逆勢建立部位。

風險與注意事項

逆勢交易風險極高,因為與市場主流方向對抗,因此要格外謹慎:

- 嚴格控管停損:逆勢交易的虧損常來得又快又急,沒有停損容易造成大幅虧損。

- 避免抄底抄在半山腰:不要只因為跌多了就進場,應結合技術分析確認反轉訊號。

- 資金部位控制:逆勢交易不應大幅重倉,應以試單、加碼方式操作。