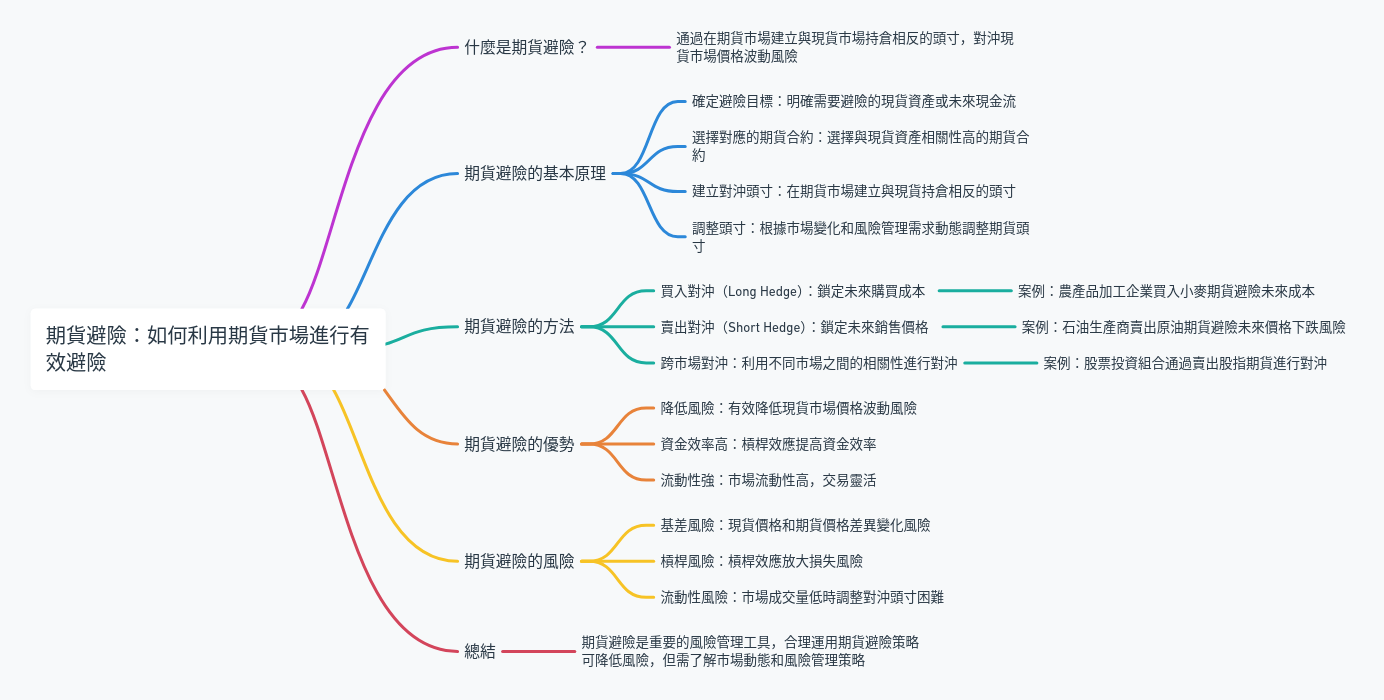

在金融市場中,「避險」(Hedging)是一種常見的風險管理策略,目的是減少價格波動對投資或企業經營的影響。期貨交易提供了一種高效的避險工具,投資者或企業可以透過期貨合約鎖定未來的價格,以減少市場價格波動帶來的不確定性。本文將探討期貨避險的基本概念、主要策略及其應用,幫助投資者和企業更有效地管理風險。

期貨避險的基本概念

1. 什麼是避險?

避險的核心概念是「對沖風險」,即透過持有與現貨市場相反方向的期貨部位,來抵消市場價格波動帶來的損益。例如,若某企業持有大量庫存原油,則可透過賣出原油期貨來規避油價下跌的風險。

2. 期貨避險的原理

期貨避險的基本原理是現貨市場與期貨市場的價格趨勢具有高度相關性,當一方的價格變動導致虧損時,另一方的收益可抵銷該虧損。例如:

- 買入避險(Long Hedge): 當企業預期未來需要購買某商品,擔心價格上漲,則可先買入期貨合約鎖定成本。

- 賣出避險(Short Hedge): 當企業擁有現貨資產,擔心價格下跌,則可先賣出期貨合約來鎖定價格。

期貨避險的主要策略

1. 賣出避險(Short Hedge)

適用對象: 農民、礦業公司、石油生產商、持有大量庫存的企業。

應用情境:

- 某農場主擁有 10,000 噸小麥,擔心小麥價格下跌,便在期貨市場賣出相應數量的小麥期貨,鎖定未來的銷售價格。

- 某石油公司預期未來數月內需出售原油,擔心價格下跌,於是賣出原油期貨來鎖定未來收入。

2. 買入避險(Long Hedge)

適用對象: 需要穩定採購原材料的企業,如航空公司、食品加工業、製造業。

應用情境:

- 某航空公司擔心燃油價格上漲,提前買入燃油期貨,確保未來的燃油成本可控。

- 某食品企業需要大量小麥作為原料,為避免價格上漲影響成本,買入小麥期貨。

3. 交叉避險(Cross Hedging)

適用對象: 無法直接交易標的物期貨的企業或投資者。

應用情境:

- 某企業主要採購橄欖油,但市場上沒有橄欖油期貨,於是利用與其價格高度相關的大豆油期貨進行避險。

- 某企業需要銅原料,但因為銅期貨流動性較低,則使用鋁期貨來避險。

4. 組合避險(Portfolio Hedging)

適用對象: 投資組合管理人、基金經理。

應用情境:

- 某投資組合中持有大量科技股,擔心市場回調,於是透過賣出NASDAQ 100 指數期貨來對沖風險。

- 某退休基金持有多種資產,包括股票、債券和大宗商品,透過多種期貨合約進行分散避險。

期貨避險的風險與挑戰

1. 基差風險(Basis Risk)

基差風險是指現貨價格與期貨價格的變動不完全一致,導致避險效果未能完全抵銷。例如,某企業持有黃金現貨,但因為市場波動,黃金期貨價格變動幅度與現貨價格不完全匹配,導致避險損益出現偏差。

2. 流動性風險(Liquidity Risk)

若避險標的物的期貨合約流動性不足,可能導致交易執行困難或交易成本過高。例如,一家中小企業使用的特定原料在期貨市場上交易不活躍,可能無法有效進行避險。

3. 過度避險(Over-Hedging)

若企業或投資者避險部位超過實際風險暴露,可能導致額外的市場風險。例如,一家航空公司預計未來一年使用 500 萬加侖燃油,卻買入 800 萬加侖的燃油期貨,可能因市場價格變動而承受額外的財務壓力。

如何有效運用期貨避險?

1. 確定避險比率

避險比率(Hedge Ratio)是指避險部位與現貨部位的比例,一般計算方式為:

避險比率=期貨合約數量×期貨合約規模現貨持有數量避險比率 = \frac{期貨合約數量 \times 期貨合約規模}{現貨持有數量}

如果避險比率為 1,代表完全避險;若低於 1,代表部分避險;若高於 1,則可能是過度避險。

2. 持續監控市場變化

市場變動可能影響避險策略的效果,因此需要定期檢視以下因素:

- 期貨價格與現貨價格的基差變化。

- 全球經濟趨勢與政策影響,如央行利率決策、供應鏈變動等。

- 避險策略是否仍符合企業或投資組合的需求。

3. 靈活調整避險策略

避險策略應該根據市場情況進行調整,例如:

- 若市場波動性降低,可減少避險部位,提高資金運用效率。

- 若市場風險上升,可增加避險部位,以降低潛在損失。

適合使用期貨避險的市場參與者

- 企業經營者: 如製造業、農業、航空公司等,需管理原材料成本風險。

- 投資者與基金管理人: 透過股指期貨對沖投資組合風險。

- 政府與央行: 透過期貨市場穩定國內商品價格與貨幣價值。

結語

期貨避險是一種強大的風險管理工具,能夠幫助企業和投資者應對市場價格波動的不確定性。透過賣出避險、買入避險、交叉避險等策略,市場參與者可以有效降低潛在損失,提升財務穩定性。然而,避險策略需謹慎執行,避免基差風險、流動性問題與過度避險的風險。

掌握期貨避險的基本原則與應用方法,能夠讓投資者和企業更穩健地應對市場變動,確保資產價值不受極端波動影響。