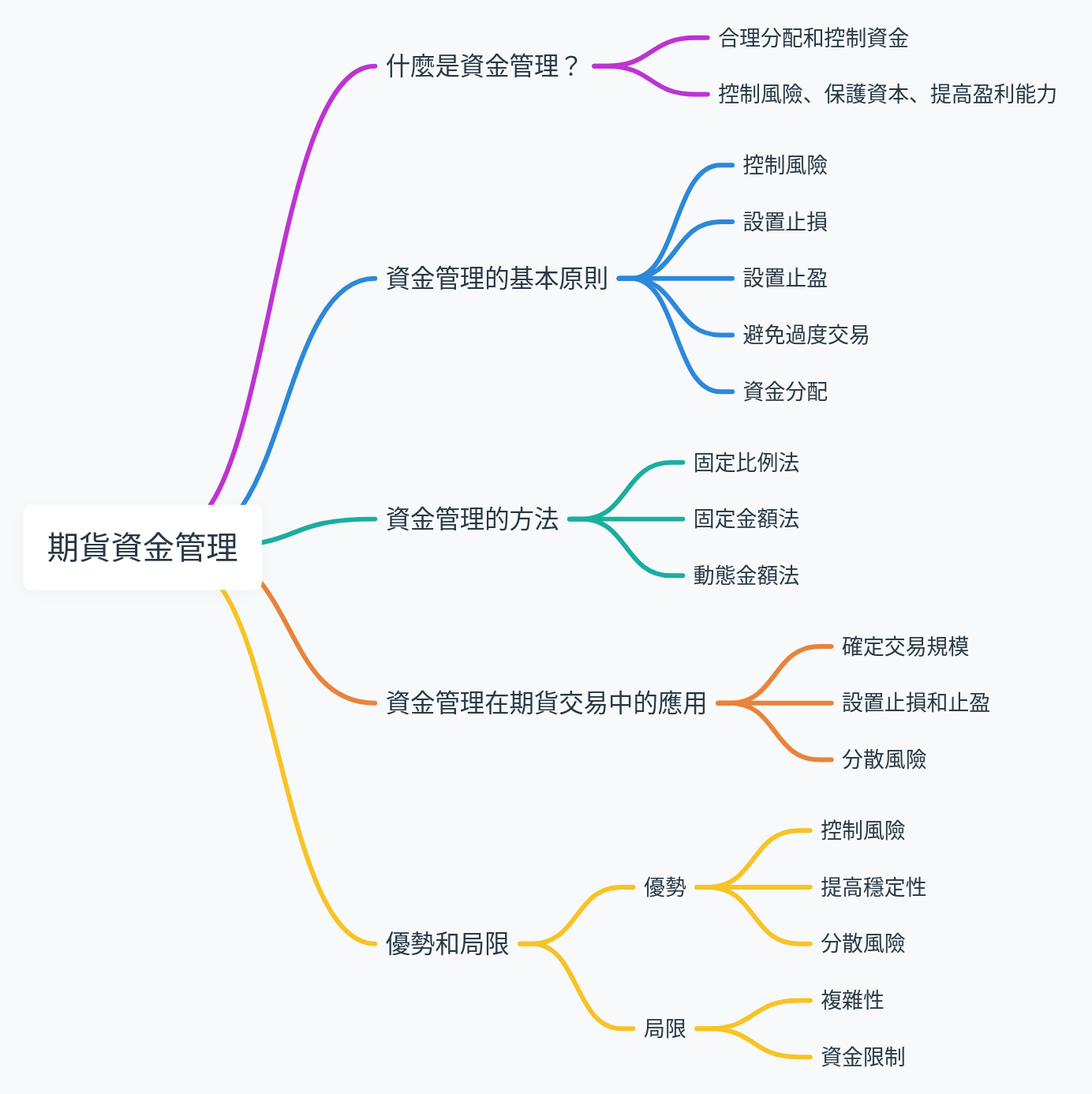

在期貨交易中,資金管理(Money Management)是成功交易的關鍵策略之一。有效的資金管理能夠幫助交易者控制風險,保護資本,並提升交易的穩定性和盈利能力。本文將深入探討期貨資金管理的基本概念、方法及其在交易中的應用,幫助投資者全面了解並運用這一策略。

什麼是資金管理?

資金管理是指交易者在交易過程中,對其資金進行合理分配和控制,以達到控制風險、保護資本和提高盈利能力的目的。資金管理涉及設置交易規模、風險控制、止損設置和資金分配等方面。

資金管理的基本原則

1. 控制風險

在每筆交易中,風險應控制在可承受範圍內。一般建議每筆交易的風險不超過總資本的 1-2%。這樣即使連續虧損多次,也不會對整體資本造成重大損失。

2. 設置止損

止損是控制虧損的重要工具。在進場時,應設置合理的止損位,當市場價格達到止損位時,立即平倉止損,防止虧損擴大。

3. 設置止盈

止盈是鎖定盈利的重要措施。在進場時,應設置合理的止盈位,當市場價格達到止盈位時,考慮平倉止盈,鎖定已實現的盈利。

4. 避免過度交易

過度交易會增加交易成本和風險,應根據市場情況和交易計劃進行合理交易,避免頻繁操作。

5. 資金分配

資金分配應合理,避免將所有資金投入單一市場或單一交易,分散風險。可以將資金分配到不同的市場或交易策略中,以降低整體風險。

資金管理的方法

1. 固定比例法

固定比例法是指每筆交易的風險佔總資金的固定比例。這種方法簡單易行,適合初學者。例如,如果總資金為 100,000 美元,設定每筆交易風險為 2%,則每筆交易的最大風險為 2,000 美元。

2. 固定金額法

固定金額法是指每筆交易的風險為固定金額,不隨總資金變化而變化。例如,每筆交易的風險設定為 1,000 美元,無論總資金是多少,每筆交易的風險都固定為 1,000 美元。

3. 動態金額法

動態金額法是根據市場波動情況動態調整每筆交易的風險。例如,在市場波動較大時,降低單筆交易的風險;在市場波動較小時,提高單筆交易的風險。

資金管理在期貨交易中的應用

1. 確定交易規模

根據資金管理原則,確定每筆交易的規模,控制風險。例如,根據總資金和風險比例,計算每筆交易的最大可承受虧損。

2. 設置止損和止盈

在進場時,根據市場分析設置合理的止損和止盈位,保護資本和鎖定盈利。例如,設置止損位為進場價的 2%,止盈位為進場價的 5%。

3. 分散風險

將資金分配到不同的市場和交易策略中,分散風險。例如,將部分資金投入黃金期貨,部分資金投入原油期貨,以降低單一市場波動對整體資金的影響。

表格示例:資金管理應用案例

| 總資金(美元) | 風險比例 | 最大單筆風險(美元) | 止損位 | 止盈位 |

|---|---|---|---|---|

| 100,000 | 2% | 2,000 | 2% | 5% |

| 50,000 | 1.5% | 750 | 1.5% | 4% |

| 200,000 | 1% | 2,000 | 1% | 3% |

資金管理的優勢和局限

優勢

- 控制風險:資金管理能夠有效控制每筆交易的風險,保護交易者的資本。

- 提高穩定性:通過設置止損和止盈,資金管理能夠提高交易的穩定性和盈利能力。

- 分散風險:資金分配策略能夠分散風險,降低單一市場波動對整體資金的影響。

局限

- 複雜性:資金管理需要交易者具備一定的市場分析和風險控制能力,對初學者來說可能較為複雜。

- 資金限制:對於資金較少的交易者來說,資金管理可能限制其參與較大價值合約的交易。

總結

期貨資金管理是成功交易的關鍵策略之一,通過合理的資金分配和風險控制,交易者可以提高交易的穩定性和盈利能力。通過了解和合理運用期貨資金管理策略,投資者可以提高交易決策的準確性,實現穩健的投資目標。希望這篇文章能幫助您更好地理解和應用期貨資金管理,並為您的投資決策提供參考。